Анализ доходов и расходов банка дает возможность изучения результатов деятельности коммерческого банка, а, следовательно, и оценки эффективности его как коммерческого предприятия. Анализ результативности банковской деятельности начинается с анализа доходов и расходов, а заканчивается исследованием прибыли.

В приложении 12 можно ознакомиться с «Отчетом о финансовых результатах» Эксимбанка в динамики за четыре года, 2004 - 2007 гг. За этим приложением следует ряд вспомогательных таблиц, направленных на выявления тенденции и направлений движения деятельности банка [приложения 12,13,14,15].

Диаграмма 2.3.1 позволяет увидеть структуру доходов банка в динамике. Диаграмма отражает движение, как процентных доходов, так и доходов не относящихся к процентным.

В процентных доходах, как и в доходах в целом, наибольшая доля принадлежит доходам от кредитов. За 2007 г. они составили – 191 307 тыс. леев, что на 87 928 тыс. леев больше чем 2006 г. и на 148 798 тыс. леев (более чем в 4,5 раза) больше чем в 2004 г. Однако удельный вес доходов от кредитов в общей сумме доходов снизился за 2007 г. Причина этого снижения в росте статьи «Проценты и дивиденды по инвестиционным ценным бумагам». Рост этой статьи составил 425%, или 22 656 тыс. леев в сравнении с 2006 г.

Среди доходов, не относящихся к процентным, наибольший удельный вес в сумме этих доходов занимает статья «Комиссионные доходы» - 45%, за 2007 год они выросли на 26%, или на 7 535 тыс. леев в абсолютном выражении. Следующая по размеру удельной доли статья «Доходы по операциям с иностранной валютой» в 2007 г. в сравнении с 2006 г. они выросли на 84%, или на 16 227 тыс. леев в денежном выражении.

Диаграмма 2.3.2 сравнивает состав активов различных категорий с составом дохода. Такое сравнение дает возможность определить, как именно задействованы активы банка и в какой степени генерируемый ими доход соизмерим с долей соответствующей категории активов (иными словами, получен ли доход там, где затрачены ресурсы). В норме активы должны воплощаться в тех инструментах, которые приносят наибольший доход.

Значения, приведенные в диаграмме, показывают – что основной актив банка – кредитные вложения приносят банку наибольший доход, даже несколько больше в процентном отношении. Так же больший размер дохода показывает и статья «Проценты и дивиденды по Инвестиционным ценным бумагам». Статья же «Размещение средств и кредитов овернайт» занимающая третье место по объему доли присутствия в активе показывает худший результат доходности.

Проведем факторный анализ тождества расчета процентного дохода, формула расчета и ее состовляющие представлены в параграфе 1.3.

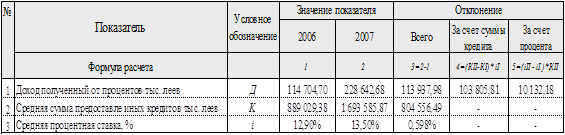

В таблице 2.3.1 приводится факторный анализ процентного дохода. Из таблицы видно, абсолютные отклонения между 2006 г. и 2007 г. по полученному доходу – 113 938 тыс. леев. Проследим насколько повлияли цены кредитов и суммы кредитов на получение конечного отклонения. Из данных таблицы видно, что под влиянием увеличения суммы выданных кредитов на 90,5%, или 804 556 тыс. леев в денежном выражении доход увеличился на 103 806 тыс. леев. Рост же процентной ставки на 0,598% привел к росту дохода на 10 132 тыс. леев.

Таблица 2.3.1

Факторный анализ процентного дохода Эксимбанка.

Источник: Составлено автором на основе отчетности Эксимбанка

Анализ показывает, на сколько сильнее влияет изменение процентной ставки на динамику процентных доходов, чем рост суммы выданных кредитов.

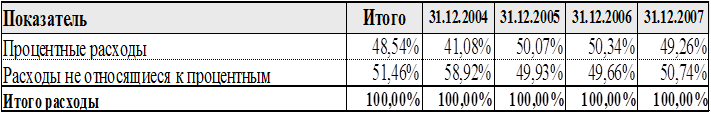

Диаграмма 2.3.3 представляет собой информацию о структуре и размере расходов Эксимбанка в разрезе четырех лет. Штрихованные зоны на диаграмме отражают расходы не относящиеся к процентным. Как показывает диаграмма, эти расходы по всем годам превышают или находятся в примерном равенстве с процентными расходами. Таблица 2.3.2 наглядно иллюстрирует выше сказанное:

Таблица 2.3.2

Доли процентных и непроцентных расходов в общей сумме расходов.

Источник: Составлено автором на основе отчетности Эксимбанка

Если рассматривать в отдельности процентные расходы то можно заметить, что основная часть этих расходов – депозиты физических и юридических лиц: 64,67% и 14,54% от общей суммы процентных расходов в 2007 г. В 2006 это соотношение было еще выше 84,73% и 12,04% . В 2007 г сравнительно существенную долю заняли процентные расходы, связанные с прочими займами – составили 19 993 тыс. леев, что в относительном выражении 19,52% от общей суммы процентных расходов.

Другие статьи:

Иностранное страхование в СССР

После Октябрьской революции 1917 года в развитии страхового дела произошел резкий поворот. Одним из крупнейших мероприятий финансовой политики нового правительства была национализация страхового дела в стране. 23 марта 1918 года был приня ...

Эффективность использования банкоматов для кассовых операций

Банкомат - многофункциональное устройство самообслуживания, предназначенное для обслуживания клиентов в отсутствие банковского персонала, главной функцией которого остается снятие наличных денег с карточного счета. В этой операции содержи ...

Маркетинг – как важнейший фактор повышения конкурентоспособности банковской

деятельности

Маркетинг в банковской сфере выполняет те же функции и строится на тех же принципах, что и маркетинг в других сферах экономики. Маркетинг, как целостная концепция, сложился в банковской сфере в конце 80-х годов в США.

Основная причина пе ...