В условиях высокой инфляции возможности роста дохода по предоставляемым кредитам понижаются. В этой связи повышается роль непроцентных доходов, поступающих от посреднических банковских услуг.

Банкам целесообразно расширять спектр платных услуг их клиентам:

- оказание консультационной помощи;

- посредничество в размещении ценных бумаг;

- предоставление поручительств и гарантий;

- участие в прибыли других хозяйствующих субъектов и др.

Только путем расширения этих операций можно компенсировать потерю доходов от кредитных инвестиций.

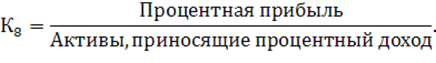

8. Более частным показателем оценки рентабельности деятельности банка служит процентная маржа, обусловленная тем, что не все активы приносят доход. Для выявления реального уровня прибыльности активов целесообразно использовать отдельный относительный показатель:

Числитель формулы представляет собой разницу между процентными доходами и процентными расходами.

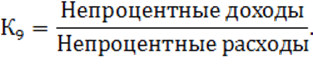

9. Процентная маржа показывает, насколько доходы от активных операций способны возместить расходы по пассивным операциям. Уровень покрытия непроцентных расходов непроцентными доходами выражают через расчетный коэффициент:

Уровень непроцентных доходов может достигать у отдельных банков 40–50% непроцентных расходов.

Весь анализ рентабельности банковской деятельности построен на тесной взаимосвязи показателей доходности активов, достаточности собственного капитала и доли прибыли в доходах. На практике это означает, что банки с равными возможностями могут достичь разных результатов, и наоборот, одинаковой рентабельности могут добиться банки со значительными различиями в доходности активов и достаточности собственного капитала.

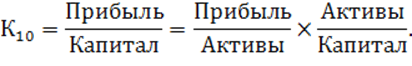

10. Приведенные показатели тесно взаимосвязаны и воздействуют на параметр рентабельности капитала банка:

Указанные расчетно-аналитические показатели позволяют разносторонне оценить деятельность кредитных организаций на финансовом рынке. С точки зрения инвесторов наиболее важными являются показатели финансовой устойчивости и доходности банка. С позиции потенциальных клиентов наиболее важны такие параметры, как величина уставного капитала и надежность банка.

Следует отметить, что степень открытости кредитной организации вызывает к ней больше доверия со стороны партнеров.

Другие статьи:

Теоретические и правовые аспекты организации и учета капитала кредитной организации

Для эффективного управления собственным капиталом и для использования его в качестве важнейшего регулятора деятельности банка необходимо адекватно оценить его фактическое наличие.

Собственный капитал банка составляет основу деятельности ...

Система взыскания задолженности по кредитам

Сегодня российский рынок розничных банковских услуг переживает колоссальный рост объемов кредитования, что влечет за собой увеличение проблемной задолженности.

По подсчетам Ассоциации региональных банков России, за последние пять лет зад ...

Модели оптимального портфеля ценных бумаг и возможности их практического

применения

Оптимальное формирование и управление портфелем ценных бумаг предполагает такое распределение денежных ресурсов инвестора между составляющими портфель активами, которое в зависимости от целей инвестора или максимизирует прибыль, или миним ...