Виды сертификатов:

предъявительские - передаются другому лицу путем простого вручения

именные – обращение осуществляется посредством цессии (передаточной надписи).

Цессия – переход прав или уступка права требования. Оформляется на оборотной стороне сертификата двусторонним соглашением между уступающим свои права (цедентом) и приобретающим (цессионарием), скрепляется подписями и печатями.

Сберегательные сертификаты передаются только физическим лицам, расчеты производятся в наличной и безналичной формах. Депозитные сертификаты - только юридическим лицам и расчет – в безналичной форме.

В случае ликвидации банка в первую очередь погашается задолженность владельцам сберегательных сертификатов.

При расчете дохода по сертификатом применяются формулы простых и сложных процентов.

Выделяют следующие виды сертификатов:

предъявительские - передаются другому лицу путем простого вручения;

именные

– обращение осуществляется посредством цессии (передаточной надписи). Цессия – переход прав или уступка права требования. Оформляется на оборотной стороне сертификата двусторонним соглашением между уступающим свои права (цедентом) и приобретающим (цессионарием), скрепляется подписями и печатями.

Цена сертификата. Купля-продажа банковских сертификатов ме кду инвесторами осуществляется по рыночной цене, в основе которой лежит следующий расчет:

![]() (1.1)

(1.1)

где Цс – текущая цена банковского сертификата;

N – сумма вклада (номинал сертификата);

r – процентная ставка по сертификату, доли;

T – число дней на которое выпущен сертификат;

t – количество дней. Остающееся до погашения сертификата.

При расчете дохода по сертификатам применяются формулы простых и сложных процентов.

Начисление простых процентов осуществляется по формуле

![]() , (2.35)

, (2.35)

где ![]() – величина простого процента, руб.;

– величина простого процента, руб.;

![]() – номинал сертификата, руб.;

– номинал сертификата, руб.;

![]() – годовая процентная ставка (в долях) по сертификату;

– годовая процентная ставка (в долях) по сертификату;

![]() – срок обращения сертификата.

– срок обращения сертификата.

Сумма при погашении сертификата определяется по формуле

![]() , (2.36)

, (2.36)

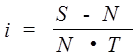

Доходность сертификата (годовая процентная ставка) определяется по формуле

, (2.37)

, (2.37)

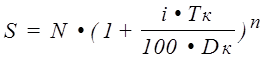

Начисление сложных процентов –

проценты определяются с учетом капитализации прибыли. Начисленный доход присоединяется к основному вкладу и следующий процент берется уже от их суммы. Периодов капитализации в году может быть несколько, поэтому важно определить процент, причитающийся за конкретный период. Сумма при погашении сертификата определяется по формуле

, (2.38)

, (2.38)

где ![]() – количество периодов капитализации за весь срок вложения средств;

– количество периодов капитализации за весь срок вложения средств;

![]() – календарный фонд времени, дней, месяцев;

– календарный фонд времени, дней, месяцев;

![]() – продолжительность одного периода капитализации, дней, месяцев.

– продолжительность одного периода капитализации, дней, месяцев.

Чек.

Чек –

документ установленной формы, содержащий письменное поручение чекодателя (лица, выписавшего чек) плательщику произвести платеж чекодателю (лицу, владеющему чеком) указанной в нем суммы.

Чеком признается ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю.

Чеки относятся к нерыночным ценным бумагам, так как самостоятельно не продаются и не покупаются. Они обслуживают расчеты за товары и услуги или их передвижение.

Другие статьи:

Служба контроллинга

В принципе все работники могут быть привлечены и к контролю за реализацией стратегии. Контроль может осуществляться в форме общих собраний коллектива, заседаний фокус-групп и т.д. Наряду с этим начиная с 70-х годов в структуре управления ...

Антиинфляционная политика Банка России (2008-2010 г)

В соответствие со среднесрочной стратегией социально-экономического развития страны Правительство Российской Федерации устанавливает цель по уровню инфляции на трёхлетний период. Главной целью денежно-кредитной политики в предстоящие 3 го ...

Страхование имущества от ущерба, нанесенного стихийными бедствиями

Данный вид страхования предполагает обеспечение страховой защиты от повреждений или гибели имущества вследствие стихийных бедствий:

Ø землетрясения, извержения вулкана, действия подземного огня;

Ø оползня, оседания грунта, ...