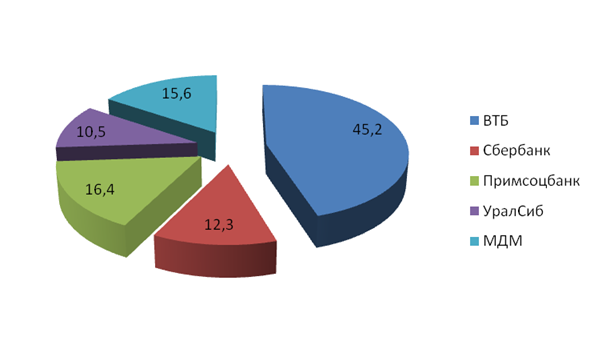

Наибольшую долю в структуре рынка занимает ВТБ. Он забрал себе половину всех корпоративных клиентов. На втором месте Сбербанк, который в основном специализируется на потребительском кредитовании. ПримСоцБанк занимает третье место и его доля по сравнению с остальными банками достаточно мала.

Рис. 2.11. Средняя доля различных банков на рынке корпоративного кредитования в среднем за анализируемый период, %. Источник: [45]

В целом наблюдаются позитивные изменения в вопросе привлечения российскими предприятиями кредитных ресурсов. Однако в связи с событиями в банковском секторе и кризисом ликвидности наблюдается рост ставок кредитования. Что касается сроков, то в целом в годовом измерении наблюдается постепенное увеличение доли долгосрочных кредитных ресурсов, однако, вследствие с уже упомянутым кризисом доверия в банковском секторе с мая 2009 г. наблюдается уменьшение сроков кредитования.

Все же, следует отметить отголоски кризиса доверия, которые проявились в некотором ухудшении условий кредитования. Однако обвалом кредитов бизнесу это не грозит, и, скорее всего, имело лишь краткосрочный негативный эффект; к настоящему времени ситуация в целом нормализовалась. Безусловно, в случае ухудшения ситуации на рынке МБК и роста негативного информационного фона последствия могут быт уже более серьезными, однако в ближайшее время это маловероятно.

Очевидно, что потенциал привлечения финансовых ресурсов российскими компаниями значительно превышает текущие размеры. При этом российская банковская система все еще находится на недостаточном для российской экономики уровне развития и довольно слаба, что показали последние события. Для улучшения ситуации в первую очередь необходима реформа управления Центрального Банка России в сторону появления эффективного механизма краткосрочного рефинансирования банков, при этом учетная ставка Центрального Банка должна стать реальным ориентиром для всех ссудно-депозитных операций и инструментом денежной политики.

В настоящее время большинство коммерческих банков ограничиваются наличием кредитного отдела, деятельность которого сводится к заключению и исполнению кредитных договоров. Задачи же стратегического планирования, методического и инструктивного обеспечения, анализа и контроля за выполнением условий кредитной сделки не решаются.

В результате уровень организации кредитной работы во многих банках крайне низок, что усиливает их кредитные риски. Не налажено достойным образом качественное информационно-аналитическое обеспечение, что препятствует повышению эффективности процесса кредитования в банках. Никакая самая совершенная методика анализа заемщика или оценка риска не даст надежных результатов, если исходная информация недостаточно полная или ненадежная.

В отношении кредитования реального сектора так же необходимо отметить, что, несмотря на рост объемов предоставленных средств, наблюдаются некоторые ограничения дальнейшего развития.

Во-первых, продолжает оставаться актуальной проблема дефицита средне и долгосрочных ресурсов в составе ресурсной базы кредитных организаций (долгосрочные обязательства составляют примерно 7% совокупных обязательств), что обуславливает краткосрочность кредитного портфеля банков. Большим спросом пользуются рублевые кредиты (60-70% в общем объеме кредитного портфеля).

Во-вторых, сохраняется разрыв между уровнем рентабельности предприятий (8-12%) и процентной ставкой по кредитам (18-28%). В связи с этим часть спроса на заемные средства не может быть удовлетворена. Позитивное влияние на снижение процентных ставок может оказать удешевление ресурсов в связи со снижением ставки рефинансирования.

Другие статьи:

Страхование интересов, связанных с владением,

пользованием, распоряжением имуществом

Существовавшее ранее обязательное страхование имущества, принадлежавшего гражданам (Указ Президиума Верховного Совета СССР от 2 октября 1981 г. № 5764-X "О государственном обязательном страховании имущества, принадлежащего гражданам& ...

Продукты инновации

Трастовые услуги.

Трастовые услуги – это операции, связанные с доверительными управлением имуществом, которые можно отнести к агентской деятельности, осуществляемой за комиссионные вознаграждения. Траст представляет собой основание на до ...

Факторы, влияющие на определение границ ссудного процента

Основой, к которой стремится процент на макроэкономическом уровне, в условиях развития рыночных процессов и свободного колебания размера платы за кредит, является средняя норма прибыли в хозяйстве. Факторы, под воздействием которых процен ...