При ипотечном кредитовании значительную роль играет выбор финансовых инструментов и технологий, применяемых на различных этапах финансового процесса. Их выбор определяется общей экономической ситуацией, развитостью ипотечных операций в стране (в частности, объемом ипотечных операций, наличием соответствующей инфраструктуры), финансовыми возможностями и желаниями участников сделок (кредиторов и заемщиков), видом операции (например, продажа жилого дома, отягощенного ипотекой, покупка недвижимости с целью дальнейшей продажи, субсидированные кредиты, а также более сложные схемы).

Правильный выбор и применение инструментов ипотечного кредитования в значительной степени определяют эффективность ипотечных операций, снижение рисков, повышение доступности ипотечных кредитов, их ликвидность.

Инструмент ипотечного кредитования представляет собой способ погашения долга (амортизацию кредита). График амортизации показывает величину регулярных периодических амортизационных платежей, и остаток основной суммы долга на каждый период времени. При этом ежемесячный платеж разбивается на две части, одна из которых идет на погашение кредита, а другая — на уплату начисленных за месяц процентов.

Для расчета выплат по обслуживанию долга рассчитывается ипотечная постоянная .

Она равна отношению обязательных выплат по кредиту за год к первоначальной основной сумме кредита. Ипотечная постоянная включает проценты и выплаты в счет погашения основной суммы кредита; выражается десятичной дробью или в процентах для кредитов с равномерными платежами.

Пи = (Д/И)х100, (2.1)

где Пи — ипотечная постоянная, %; Д — годовая сумма платежей по обслуживанию основного долга, руб.; И — основная сумма ипотечного кредита, руб.

Для того чтобы ипотечный кредит был полностью погашен, ипотечная постоянная должна быть выше номинальной ставки процента за кредит.

Кредиты, по которым оплата основного долга и процентных платежей производится в срок, называются самоамортизируемыми. Однако амортизация может быть не только положительной, но и отрицательной. Отрицательная амортизация возникает, когда платежей кредиту не хватает для погашения задолженности по процентным платежам. Невыплаченная часть процентов накапливается вместе с основной суммой кредитного долга, и его остаток растет, т.е. происходит накопление отрицательной амортизации. Как правило, отрицательная амортизация встречается на начальной стадии кредитования при использовании определенных ипотечных инструментов (в частности, ипотечных кредитов с нарастающими платежами, о которых будет рассказано далее).

Существует такое понятие, как максимальная негативная амортизация, выражающаяся в определенных величинах остатка и объемах кредита на определенную дату, указанную в договоре. По достижении этих величин баланс кредита пересматривается для обеспечения полной положительной амортизации.

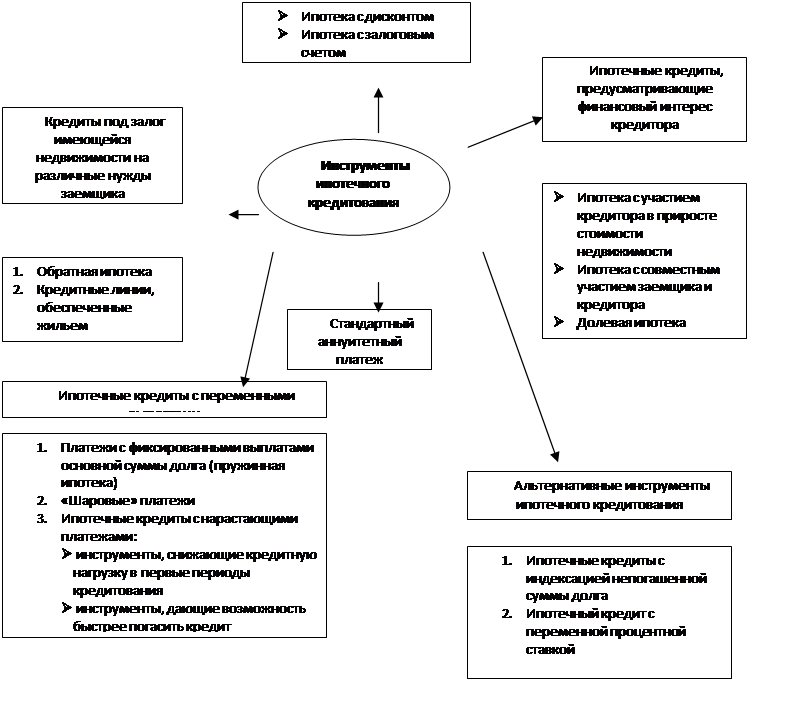

Платежи по ипотечному кредиту могут осуществляться ежемесячно, ежеквартально, ежегодно и т. п., вплоть до одноразовой формы платежа. Вид ипотечного инструмента в основном определяется схемой и структурой выплат. Виды инструментов ипотечного кредитования представлены на рис. 2.1.

| |||

| |||

Рис. 2.1. Инструменты ипотечного кредитования

В зависимости от способа амортизации ипотечные кредиты могут быть подразделены на:

Ø ипотечные кредиты с постоянными и переменными выплатами (последние, в свою очередь, делятся на: ипотеку с «шаровым» платежом, ипотеку с фиксированными выплатами основной суммы долга, ипотеку с нарастающими платежами);

Ø самоамортизируемые ипотечные кредиты и кредиты с индексацией долга;

Другие статьи:

Российский страховой рынок до появления на нем иностранных страховщиков.

Первые иностранные страховые компании

Начало страхования в России относится к середине XVIII века, когда в Санкт-Петербурге впервые появляются филиалы иностранных страховых обществ. До конца XVIII века страхование в России развивалось медленно, потребности в страховой защите ...

Тарифная политика в страховании

Целенаправленная деятельность страховщика по установлению, уточнению, упорядочению и дифференциации страховых тарифов в интересах страхователей и безубыточного развития страхования базируется на следующих основных принципах:

1. Эквивален ...

Индекс UTX

Индекс UTX (украинский торговый индекс) – один из самых молодых украинских фондовых индексов, но, вместе с тем, и один из наиболее перспективных. Это первый украинский фондовый индекс, который рассчитывается за рубежом, на Венской фондово ...