Прибыль коммерческого банка

— это финансовый результат деятельности коммерческого банка в виде превышения доходов над расходами. Высокая прибыльность и достаточная капитализация банков является основой надежности банковской системы. Прибыльность служит ярким индикатором конкурентоспособной позиции банка на банковских рынках и качества его менеджмента. Она дает возможность банку поддерживать определенный профиль риска и смягчать краткосрочные проблемы. Нераспределенная прибыль является, как правило, одним из источников образования капитала.

Рассмотрим диаграмму 2.4.1. Показатели представленные в ней отражают динамику двух компонентов формирования прибыли – результата от процентной деятельности и результат от деятельности не относящейся к процентной.

Отраженные в диаграмме соотношения иллюстрируют тот факт, рост процентной прибыли происходит параллельно с ростом убытка от непроцентной деятельности.

Рассмотрим подробнее тенденции процентной прибыли. Не трудно заметить ускорение темпов роста прибыли в 2006 г. и в особенности в 2007 г. В 2005 г. прибыль выросла на 903,5 тыс. леев, что в относительном выражении составило всего – 7,21% от уровня 2004 г. [приложения 12,13]. В 2006 году показатель чистой процентной прибыли достиг – 29 798 тыс. леев, что выше показателя 2005 г. на 16 356 тыс. леев, или на 121,6%. Самый же резкий рост отмечается в 2007 г., анализируемый показатель в сравнении с 2006 г. вырос на 212,9%, или на 63 451 тыс. леев [приложения 12,13].

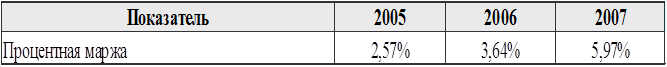

Для определения причин выше описанного результата приведем расчет коэффициента процентной маржи в таблице 2.4.1. Данный показатель рассчитывается из отношения разницы между процентным доходом и расходом к средним остаткам по доходным активам. Коэффициент процентной маржи показывает, что к 2007 г. процентная маржа Эксимбанка достигла 5,97%, что больше показателя 2005 г. на 4,92%, т.е. более чем в два раза. В международной практике данный показатель принято считать приемлемым при минимальном уровне 3 – 4,5%, показатели Эксимбанка существенно выше.

Таблица 2.4.1

Коэффициент процентной маржи 2005 – 2007 гг.

Источник: Составлено автором на основе отчетности Эксимбанка

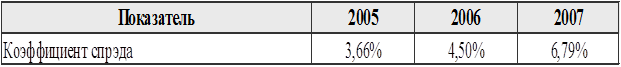

Важным показателем анализа является коэффициент спрэда, или процентный разброс. Коэффициент представляет собой разницу между процентами, получаемыми по активным операциям и процентами, уплаченными по пассивным. Динамику показателя иллюстрируют данные таблицы 2.4.2.

Приемлемое значение коэффициента для стабильно работающего банка должно быть положительным, как показывает таблица значение коэффициента для Эксимбанка – положительно.

Таблица 2.4.2

Коэффициент спрэда 2005 – 2007 гг.

Источник: Составлено автором на основе отчетности Эксимбанка

Рассмотрим диаграмму 2.4.2 для оценки результатов посреднической деятельности банка.

Показатели, отмеченные в диаграмме, отражают стабильный рост по чистому процентному доходу. Показатель – расчетный дифференциал доходности показывает разницу между соотношениями, полученных процентов к среднему объему ссуд и кредитов и выплаченных процентов к средним объемам депозитов.

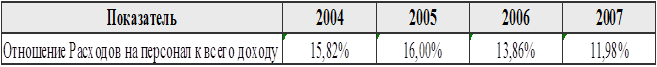

Большое влияние на итоговый результат по прибыли оказывают расходы не относящиеся к процентным. Как указывалось в параграфе 2.3, существенную долю в них заняли расходы на персонал, а так же статья «Другие расходы не связанные с процентными».

Рассмотрим показатель, характеризующий динамику расходов на персонал.

Таблица 2.4.3

Соотношение расходов на персонал и всего дохода 2004 – 2007 гг.

Источник: Составлено автором на основе отчетности Эксимбанка

Как видно из таблицы, доля расходов на персонал в валовом доходе после небольшого роста в 2005 г. стали снижаться в 2006 - 2007 гг. Эта тенденция свидетельствует о том, что расходы на персонал не завышены.

Важным коэффициент для контроля уровня непроцентных расходов является – уровень покрытия непроцентных расходов непроцентными доходами. Данные таблицы 2.4.4 отражают, что данный показатель находится в пределах нормы, однако происходит некоторый его спад, что в первую очередь объясняется ростом непроцентных расходов.

Другие статьи:

Квалифицированные инвесторы

Понятие лиц, осуществляющих профессиональную инвестиционную деятельность на рынке ценных бумаг, появилось в российском законодательстве сравнительно недавно. Такие лица были названы «квалифицированными инвесторами». До этого на профессион ...

Понятие об ипотеке в российском дореволюционном праве

Залоговая сделка была известна и в Московском государстве еще до ХУШ века.[8] Уже в ХУ веке можно встретить обозначение залога как «ввода» вещи в свой долг.[9]

В литературе, касающейся истории нашего залогового права на первом месте, по ...

Инструменты денежно-кредитной политики

Воздействие субъектов денежно-кредитной политики на ее объекты осуществляется с помощью набора специфических инструментов. Под инструментами денежно-кредитной политики понимают средство, способ воздействия Центрального банка как органа де ...