В связи с важной ролью страховых тарифов в страховании и деятельности страховых организаций в целом последние разрабатывают и проводят определенную тарифную политику.

Существует несколько подходов к раскрытию термина «тарифная политика»:

1) тарифная политика в страховании Insurance tariff (rate) policy - целенаправленная деятельность страховщика по установлению, уточнению, упорядочению и дифференциации страховых тарифов в интересах страхователей и безубыточного развития страхования [7].

2) тарифная политика — целенаправленная деятельность страховщика по установлению и корректировке страховых тарифов с целью обеспечения финансовой устойчивости и рентабельности деятельности страховщика [3, 209].

3) тарифная политика – это комплекс организационных, информационно-аналитических, экономических и других мероприятий, направленных на разработку, применение, уточнение базовых тарифных ставок, повышающих и понижающих их уровень коэффициентов по видам (предметам) страхования, которые обеспечивают приемлемость, привлекательность тарифов страхователей и прибыльность страховых операций страховщика [1, 194]

Для реализации тарифной политики осуществляется комплекс мер, направленных на разработку, применение и уточнение базовых тарифных ставок и их применение при заключении договоров страхования [2].

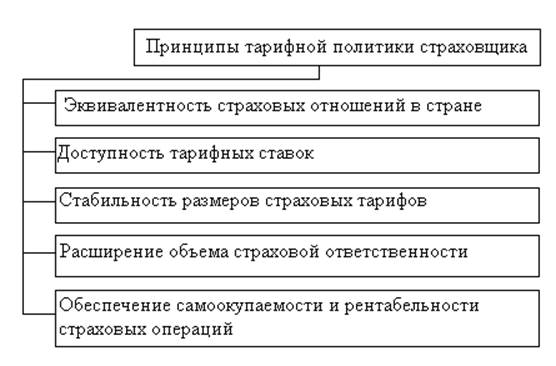

Тарифная политика страховщика базируется на следующих основных принципах, представленных на рисунке 1:

Рисунок 1 – Принципы тарифной политики страховщика

Рассмотрим данные принципы подробнее:

Принцип 1.

Принцип эквивалентности страховых отношений означает, что нетто-ставки должны максимально соответствовать вероятности ущерба с тем, чтобы обеспечить возвратность средств страхового фонда за тарифный период той совокупности страхователей, для которой рассчитывались страховые тарифы. Поскольку тарифные ставки, как правило, устанавливаются в масштабе той или иной области, края, республики в среднем за 5 или 10 лет, то в этом же масштабе, за установленный период и должна произойти возвратность взносов в виде страхового возмещения. Таким образом, принцип эквивалентности отвечает перераспределительной сущности страхования как замкнутой раскладке ущерба [5, 98].

То есть тарифы должны рассчитываться исходя из условия равенства полученной за тарифный период нетто-премии и общей вероятной суммы страховых выплат в связи со страховыми случаями по тому или иному виду страхования. По видам страхования, относящимся к страхованию жизни, учитывается равенство суммарной нетто-премии с инвестиционным доходом и страховых выплат.

Если окажется, что за тарифный период суммарная величина нетто-премии превысила совокупную сумму страховых выплат за тот же период, то это свидетельствует о завышении страхового тарифа и ущемлении интересов страхователей. Снижается и конкурентоспособность тарифов. Превышение общей суммы страховых выплат за тарифный период над суммарной величиной полученной нетто-премии, наоборот, несет убытки страховщику[1, 194].

Принцип 2.

Доступность страховых тарифов для широкого круга страхователей. Чрезмерно высокие тарифные ставки являются финансовым бременем для страхователей и тормозом развития страхования. Страховые премии должны составлять такую часть дохода страхователя, которая не является для него значительной в личном бюджете и страхование может стать выгодным вкладом денежных средств [4, 397]. Доступность тарифных ставок для страхователя находится в прямой зависимости от числа страхователей и количества застрахованных объектов. Чем больший круг застрахованных лиц и объектов охватывает страхование, тем меньшая доля в раскладке ущерба приходится на каждого. Это уменьшает размер тарифной ставки, и страхование становится доступнее [3, 210]. Доступность страховых премий и, соответственно, тарифов означает эффективность страхования как метода страховой защиты общественного производства. Т.е данный принцип означает обеспечение экономической целесообразности страхования для потребителя [2].

Другие статьи:

Виды аккредитивов

Строго говоря, каждый аккредитив уникален, так как под каждый из них создаётся отдельный договор. Тем не менее, существуют некоторые общепринятые критерии, исходя из которых аккредитивы можно разделить на несколько принципиально различающ ...

Классификация ипотечных кредитов

При рассмотрении вопроса об ипотечном жилищном кредитовании следует различать понятия объекта залога и объекта кредитования.

Объект залога – недвижимое имущество (жилое помещение – дом, квартира и т. д.), служащие обеспечением обязательс ...

Формирование указаний на перечисление средств федерального бюджета

получателям

На основании проверенных и принятых к исполнению сводных реестров на распределение средств между подведомственными учреждениями и организациями, представленных в казначейство распорядителями средств, либо на основании реестров министерств ...